Полис осаго зачем он нужен. Зачем осаго, если платит виновник: разбираемся в нюансах автострахования

В Российской Федерации страхование подразделяется на две категории: обязательное и добровольное. Как работает ОСАГО и что подразумевается под аббревиатурой? ОСАГО является обязательным страховщика. Приобретая полис ОСАГО, гражданин становится клиентом страховой компании, в которую он обратился. После заключения договора у собственника на руках остается полис бланка строгой отчетности либо документ, распечатанный на бумаге формата А4, заверенный печатями, а также квитанция об оплате. У страхователей остаются на руках копии документов, заявление. В заявлении указаны полные данные страхователя и всех вписанных водителей. Договор действует 1 год на всей территории РФ. Если клиенту нужно застраховать автомобиль на меньший срок, то есть возможность уменьшить период использования. При страховом случае собственник автомобиля может обратиться в любой офис виновника. Риском ОСАГО является автогражданская ответственность.

Документы

В процессе страхования клиент должен предоставить представителю страховщика документы: паспорт собственника или страхователя, паспорт транспортного средства или свидетельство транспортного средства, водительские удостоверения всех водителей, вписанных в страховку. Также, придя в офис, нужно взять с собой мобильный телефон. Во время оформления приходит код-пароль, без которого нет возможности сделать страховку.

Действия ОСАГО при ДТП

Как работает ОСАГО при ДТП? Пострадавшая сторона должна обратиться в страховую компанию виновника с его полисом для получения выплаты. Если ущерб больше лимита, то потерпевший имеет право взыскать оставшуюся часть в судебном порядке. Потерпевшими могут быть все физические лица, которым был причинен вред (жизнь, здоровье, порча имущества).

Как работает ОСАГО, если виноват ты? Виновник ДТП не может получить выплату для своего автомобиля, так как не является потерпевшим. Как работает полис ОСАГО для виновника? С его помощью виновнику не нужно покрывать основную сумму ущерба, причиненного потерпевшему. То есть нет надобности платить за свою и чужую машину. Для того чтобы получить выплату для себя, необходимо застраховать машину, используя добровольные виды страхования. Это КАСКО.

Случаи невыплаты

Как работает страховка ОСАГО в различных случаях? Федеральный Закон «Об ОСАГО» включил исключения из покрытия, они указаны в статье 6:

- если виновником является одно автотранспортное средство, а страховка оформлена на другое, выплата устанавливается только на машину, указанную в страховке;

- упущенная выгода, моральный вред причиненные из-за дорожно-транспортного происшествия не являются страховыми случаями;

- учебная езда в специальном месте, испытания, соревнования;

- загрязнение окружающей среды;

- ответственность грузоперевозчиков должна быть также застрахована, если вред произошел из-за груза;

- жизнь и здоровье не возмещаются во время работы, если есть другие виды страховок;

- не возмещается убыток работодателя из-за возмещения вреда работнику;

- автомобиль виновника дорожно-транспортного происшествия невозможно покрыть с помощью страховки;

- в процессе погрузки либо разгрузки груза;

- нет возможности восстановить ценности с помощью ОСАГО.

Если повреждение произошло из-за вышеперечисленных обстоятельств, то выплаты не будет.

Примеры

Должна наступить гражданская ответственность застрахованного автотранспортного средства. Как работает ОСАГО при единственном участнике дорожно-транспортного происшествия (въехал в дерево, пенек, захлопнулась дверь гаража и т. д.)? Такие события не будут являться страховыми случаями относительно ОСАГО. Минимальное количество участников ДТП - два. У виновника наступит ответственность, а пострадавший будет иметь право на возмещение ущерба.

Повреждение автомобиля по неопознанным причинам (прокололи шины, поцарапали гвоздем, и т. д.) не страховой случай, так как виновник неизвестен и не владелец машины. Для этих случаев есть КАСКО.

Повреждение должно быть получено из-за эксплуатации транспортного средства во время перемещения. Например, вред автомобилю был причинен на стоянке другим авто, владелец открыл дверь и повредил другую машину. Это не страховой случай и выплаты не будет, ведь машина должна быть в движении.

Если у клиента два автомобиля, полис был у одного, а страховой случай произошел с другим авто, то выплаты не будет, так как полис привязывается к одной машине. Клиент обязан приобрести две страховки, по одной на каждую машину.

Электронное ОСАГО

С 2015 года у страхователей появилась новая возможность - оформление договора в любое удобное время, не выходя из дома. Как работает электронный полис ОСАГО? Клиент при помощи компьютера, подключенного к Интернету, может оформить самостоятельно договор, выбрав понравившуюся страховую компанию. Для этого необходимо ввести все запрашиваемые данные в базу, оплатить. Произвести оплату можно любым удобным для клиента способом: банковские карты либо вид электронных платежных систем. Далее полис придет на почтовый ящик, его нужно распечатать самому, так как во время передвижения на автомобиле нужен бумажный вариант. Такой полис представляет собой аналог страховки обычного полиса на листе А4. Где работает электронное ОСАГО? Официальный сайт государственных услуг дает возможность онлайн-оформления. Стоимость при заключении договора в офисе и на сайте не должна отличаться, так как база у всех страховых компаний одна. Дополнительно в офисе предлагают другие добровольные страховки, при желании клиента их оформляют.

Действия электронного полиса ОСАГО в зависимости от года выпуска транспортного средства

Как работает в зависимости от возраста машины? Перед тем как заключить страховку, собственник транспортного средства должен ввести все данные в бланк на сайте, поставить электронную подпись и дождаться ответа. Здесь может появиться отказ, ошибка. Клиент не понимает, почему не работает ОСАГО. Отсутствие технического осмотра транспортного средства не дает возможность заключить договор. Диагностическая карта является обязательным документом при оформлении полиса, если возраст машины более трех лет.

Ввод в базу ошибочной информации

После ввода всей информации нужно ее перепроверить, так как малейшая ошибка не даст оформить договор. Поэтому, чтобы не задаваться вопросом, работает ли ОСАГО, необходимо точно ввести данные. Если удалось оформить договор с ошибками, то при страховом случае может быть отказ при выплате, ведь ошибка - это предъявление неверной информации.

Сбой системы

Программы периодически обновляются, поэтому, если система длительное время не отвечает, нужно попробовать оформить договор на следующий день.

Мошенничество

Электронное ОСАГО порождает появление новых мошенников в Интернете. Соблюдение требований по продаже полисов регулируется Центральным Банком РФ. За прошлый год было удалено 840 доменов с поддельными продажами. Клиентам после оформления и оплаты на почтовый ящик не поступает документ, поэтому требовать от страховой компании возмещения ущерба не представляется возможным. Незаконно оформление договора за комиссию, а также, если у страховщика стоимость страховки окажется намного дешевле.

Существуют правила, с помощью которых клиент может избежать мошенников.

- Самостоятельное оформление без посредничества.

- Право страховщика продавать полис. На сайте ЦБ РФ нужно проверить, есть ли лицензия у компании. Страховая компания может иметь лицензию, но на другие виды страхования, поэтому нужно проверить лицензию на ОСАГО.

- Определение официального сайта компании. Чтобы выявить двойника сайта, нужно проверить, есть ли зеленый круг с галочкой и подписью «Реестр ЦБ РФ». Также в адресной строке фальшивых сайтов есть незначительные изменения.

- Сайты двойники зазывают клиентов подписями «быстро, просто, дешевле, помогу оформить». Стоимость подлинника не может быть дешевле в несколько раз и не меняется в зависимости от выбранной страховой компании, регулируется РСА.

Виды полисов ОСАГО

ОСАГО делится на несколько видов:

- Период использования автотранспортного средства: полная, применяется при страховании на один год; короткая, от трех месяцев.

- Численность водителей, которые допущены к управлению: ограниченная, указаны водители, имеющие право садиться за руль транспортного средства; неограниченная, может ездить любое дееспособное физическое лицо.

В законе нет информации по максимальной численности водителей, вписанных в страховку. Но в бланке указано всего пять граф. При ограниченной страховке можно ввести до пяти человек. Если нужно большее количество, то нужно выбрать неограниченную страховку. Такая страховка будет стоить дороже примерно в два раза.

Цена полиса

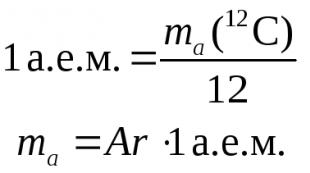

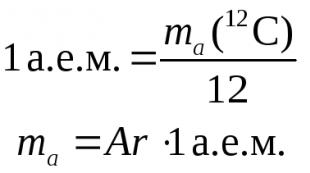

Стоимость страховки исходит от базового тарифа и поправочных коэффициентов. Тарифы регулирует Центральный Банк России, имеет право увеличить или уменьшить их один раз в год. Но так как стоимость автомобилей растет с каждым годом, соответственно, цены на запчасти также, то речь идет об увеличении. Как работает ОСАГО, исходя из территории регистрации? Существует определенный коэффициент, относящийся к территории, у каждой области он свой. Также есть система скидок для клиентов, класс водителя зависит от безубыточности, стажа вождения, возраста. Поэтому невозможно сразу ответить на вопрос, сколько будет стоить страховка. Программа сама выдает стоимость.

Действие полиса за границей

Как работает ОСАГО за границей? Полис дает право владельцу автотранспортного средства передать ответственность на страховую компанию только в пределах Российской Федерации. Перед поездкой за границу нужно будет купить похожую страховку, которая обязательна в других странах - зеленая карта (Green Card). Документ проверяют на таможне, приобрести его можно в страховых компаниях, иногда оформление происходит на границе. Тарифы стандартны для всех, но зависят от длительности: на один год стоимость составит в пределах 12000 рублей, 15 дней - 1300 рублей.

Обязанность приобретения страховки

На всей территории Российской Федерации использование автотранспортного средства возможно лишь со страховым полисом ОСАГО. После покупки авто в течение десяти дней собственник обязан застраховать ОСАГО. Страхователь и собственник транспортного средства могут отличаться. Страхователем может быть любое дееспособное физическое лицо, предоставившее все необходимые документы.

Отсутствие страхового полиса

При управлении автотранспортным средством без обязательного страхового полиса собственнику нужно заплатить штраф. Если же он становится виновником при ДТП, появляется обязанность самостоятельного возмещения ущерба пострадавшему.

В случае если действие предыдущего договора закончились, но автомобиль не будет использован длительное время, то не обязательно страховать его вновь. Штраф не предусмотрен для автомобилей, стоящих в гараже.

Вы уже знаете о грядущем повышении страховых тарифов в системе обязательного страхования гражданской ответственности? Наверняка об этом знает почти каждый второй автолюбитель. Вы поддерживаете эту меру? Вы патриот и одобряете все, что делает власть? Тогда попробуйте объяснить обоснованность нового повышения тарифного коридора на , запланированного ЦБ РФ летом этого года. Скорее всего, страховка подорожает уже с осени текущего года. Так что на фоне резкого подорожания топлива на АЗС осенний подарок россиянам после летнего отдыха обеспечен.

А давайте разберемся, почему вдруг Центробанк решил порадовать нас в этом году нежданной либерализацией тарифного коридора ОСАГО? Может, и правда мы не знаем великую тайну главного банка страны, который только недавно, кстати, начал регулировать рынок страхования в стране? Может, только сотрудникам Центробанка известен верный способ, как навести порядок на страховом рынке? Интересно, как они собираются строить будущий рынок страхования? Одним постоянным повышением цен на ОСАГО навести порядок на этом рынке вряд ли получится. Или им нравится поговорка "Бей своих, чтобы чужие боялись"? Давайте разберемся.

Если кто не помнит, совсем недавно рынок страхования в стране контролировала Федеральная служба по финансовым рынкам РФ (сокращенно ФСФР). Вспомните, когда эта служба спокойно повышала тарифы на ОСАГО? Не можете вспомнить? А дело в том, что повышения тарифов просто не было, несмотря на суперинфляцию в стране в былые годы. И что теперь ФСФР упразднили, передав полномочия по регулированию рынка страхования Центробанку, который бурно начал повышать тарифы на обязательное страхование.

Ведь только недавно ЦБ существенно увеличил стоимость полисов ОСАГО, изменив тарифный коридор. Куда же еще? И вот теперь нас снова ждет повышение тарифов за счет расширения границ тарифной сетки базовой стоимости полисов ОСАГО. Причем это подорожание незапланированное.

Так что в следующие несколько лет нас, наверное, ждет очередное . На этот раз уже запланированное.

Напомним, что недавно Центробанк утвердил расширение границ тарифного коридора в ОСАГО на 20 процентов в обе стороны. Что это значит? Это значит, что нижняя планка базовой стоимости ОСАГО снизится на 20% - с 3432 руб. (действует в настоящий момент) до 2746 руб. Верхняя граница базового тарифа ОСАГО увеличится также на 20% - с 4118 руб. до 4942 руб. Таким образом, нижняя граница базовой стоимости ОСАГО снизится на 686 руб., а верхняя планка увеличится на 824 руб.

Теперь давайте посчитаем, сколько платит среднестатистический водитель за полис ОСАГО сегодня и сколько будет платить после официального утверждения Центробанком новых тарифов этим летом. Итак, сегодня при тарифной сетке 3432-4118 руб. водители в России платят за полис ОСАГО в среднем 5800 рублей. По новым тарифам средняя стоимость ОСАГО составит уже 7000 рублей. Как вам подобная математика, которую придумали сотрудники ЦБ? В этот момент, наверное, многие автолюбители вспоминают Федеральную службу по финансовым рынкам РФ, как вкусную еду, производимую по советским ГОСТам в СССР.

Но, увы, Центробанк не ФСФР. В ЦБ знают математику не понаслышке. Но и это еще не все. Знаете, в чем секрет честного отъема денег? В том, чтобы, когда вас «обуют», вы об этом даже подозревали. Вы спросите, а где здесь обман? Ведь нижнюю планку тарифного коридора уменьшают, значит, многие безаварийные водители, не попадающие долго в ДТП, получат дополнительную скидку при покупке ОСАГО, что на деле будет означать, что по новым тарифам многим водителям полис страхования обойдется дешевле. Но не спешите радоваться.

Дело в том, что ЦБ планирует уже с лета ввести новые параметры, влияющие на стоимость полиса. Напомним, что сейчас при расчете итоговой суммы стоимости ОСАГО страховщики применяют различные поправочные коэффициенты, разделенные на пять групп: стаж, возраст водителя, количество допущенных к управлению транспортным средством водителей (их опыт и стаж также учитываются), регион эксплуатации автомобиля, наличие безаварийного стажа и т. п.

В случае утверждения новых тарифов Центробанк увеличит число категорий (коэффициентов) с 5 до 50. То есть совсем скоро страховщики при расчете стоимости полиса ОСАГО смогут применять до 50 различных поправочных коэффициентов. Речь идет о более точных коэффициентах, рассчитываемых при стаже и возрасте водителя, приобретающего страховой полис. То есть теперь каждый лишний год опыта вождения будет изменять водителю не только стаж за безаварийное вождение (коэффициент бонус-малус КБМ), но и изменять коэффициент за увеличение опыта. Также теперь каждый лишний год возраста страхователя будет влиять на итоговую стоимость ОСАГО.

Но новые тарифы и новый порядок расчета стоимости полиса ОСАГО, которые в скором времени будут применять все страховые компании, - это скрытый и наглый метод незапланированного удорожания ОСАГО. Ведь, как всегда, дьявол прячется в деталях. Например, если для вас по новым тарифам уменьшится нижняя граница тарифного коридора (допустим, за безаварийную езду), то, так как вводится до 50 новых коэффициентов, используемых при расчете итоговой стоимости полиса, для вас полис ОСАГО может обойтись дороже. В частности, если вы молодой водитель.

То есть реально полис ОСАГО подешевеет только для тех, у кого огромный стаж вождения, кто в преклонном возрасте и для тех, кто за последние годы не попадал в ДТП. А таких меньшинство. Значит, стоимость ОСАГО вырастет для большинства водителей.

Кроме того, уже с лета или с осени текущего года Центробанк намерен начать реальную либерализацию рынка страхования обязательной автогражданской ответственности. Правда, это только пока планы в рамках проекта, разработанного Российским союзом автостраховщиков. Согласно этому проекту ЦБ предлагается отказаться от регулирования различных наценок и коэффициентов, применяемых на рынке ОСАГО. Страховщики предлагают Центробанку регулировать только границы тарифного коридора базовой стоимости ОСАГО. Остальные поправочные наценки страховщики хотят назначать, как им захочется. То есть свободно, с учетом конкуренции на рынке. И что самое плохое - Центробанк реально планирует это сделать. Мало того, ЦБ вообще планирует отпустить рынок страхования в свободное плавание уже к 2020 году. Опять же все это по предложению Российского союза автостраховщиков. Надеемся, у ЦБ хватит ума не делать этого, поскольку это неминуемо приведет к тому, что стоимость полиса ОСАГО станет космической.

А что говорят власти? Знаете, что самое удивительное, наши власть имущие из-за того что, наверное, засиделись, привыкли не замечать подобных проблем. То есть те, кто должен как-то хоть реагировать на происходящее на рынке страхования, делают вид, что ничего не происходит. В принципе, нам и не привыкать. У нас в стране уже, наверное, выросло целое поколение политиков, которые реально думают, что в стране вообще нет проблем.

Верхний предел выплаты по ОСАГО — 400 000 рублей

Сегодняшние реалии таковы, что множество людей может позволить себе приобрести достаточно дорогой автомобиль. Но покупка дорогого «железного коня», это не все, ведь необходимо максимально его сохранить и в то же время обеспечить сохранность здоровья и жизни себе и окружающим. Ведь движение по дороге сопряжено с множеством рисков, как для водителя, так и для пешеходов и других владельцев машин. Поэтому приобретение полиса ОСАГО, или «автогражданки», позволяет избежать множества неприятностей.

Главное назначение страхования автогражданской ответственности – это предоставление возможности владельцу автомобиля гарантировано возместить ущерб, связанный с ДТП, его оно произошло по его вине. Также стоит помнить, что никакой компенсации самому виновнику происшествия не предусматривается и размер ущерба четко ограничен конкретной суммой. Стоимость такого страхования зависит от множества факторов, начиная с места проживания и заканчивая мощностью двигателя автомобиля.

Многие осторожные водители очень сомневаются в необходимости такого страхования, но все же ситуации бывают разные, а полис позволяет сэкономить не только денежные средства, но и время.

Автогражданка, конечно же, имеет и свои минусы, так, к примеру, сумма может не покрыть всех расходов связанных с ДТП и тогда владелец машины будет вынужден покрывать остальную стоимость за свой счет.

Также можно часто столкнуться с мнением, что «автогражданка» это просто выброшенные деньги. Но, если смотреть со стороны страховой компании, ОСАГО - не самый прибыльный вид страхования. На дорогах нашей страны происходит множество аварий, и многие компании быстро разоряются или пытаются уклониться от выплаты компенсации по договору.

К примеру, страховые компании многих стран мира компенсируют свои затраты по выплатам, путем подачи исков в судебные инстанции на дорожные службы. Самые частые требования по искам, относительно дорожного покрытия, которое не позволяло водителям в полной мере обеспечить движения и чем, собственно говоря, и было спровоцировано дорожно-транспортное происшествие.

На первый взгляд, кажется, что выплаты по ОСАГО достаточно защищены на законодательном уровне, но все же не стоит расслабляться и халатно относится к выбору страховой компании. На самом деле, кому вы доверили застраховать свою ответственность, никого не интересует, но это должно волновать именно вас, потому как став виновником ДТП именно вам придется выплачивать компенсацию пострадавшему.

Выплата ущерба по ОСАГО ограничена лимитом ответственности. Если вред причинен жизни и здоровью третьего лица он составляет 500 тыс. рублей для каждого потерпевшего, а при нанесении имущественного ущерба – 400 тыс. рублей. Так что оформить ОСАГО – это не значит выбросить деньги на ветер, а приобрести уверенность в завтрашнем дне и быть защищенным при наступлении определенных обстоятельств.

Какова стоимость ОСАГО?

Цена полиса ОСАГО рассчитывается для каждого индивидуально. Она основывается на тарифах, утвержденных Правительством РФ, которые едины для любой компании. Расчет стоимости полиса ОСАГО можно произвести самостоятельно , заполнив все необходимые данные в форме.

Для этого вам нужно будет заполнить следующие поля:

- Кем является владелец ТС – физическим или юридическим лицом.

- Тип транспорта.

- Данные о мощности двигателя.

- Уточнить временные рамки эксплуатации ТС.

- Рассчитать и вписать соответствующий коэффициент бонус-малус (КБМ), дающий скидку за безубыточное вождение в размере 5% в год.

- Региональную принадлежность ТС.

- Данные о количестве, возрасте и стаже каждого допущенного к управлению автомобилем водителя.

Возможность проверить КБМ , который на данный момент закреплен за вами, существует прямо здесь и сейчас. Просто нажав на ссылку . Но бываю ситуации когда по вине страховой компании, ошибки агента или сбоев в базе РСА значение КБМ обнуляется, а если быть точнее становится равно единице. Ознакомиться с наиболее вероятными причинами такой напасти вы можете в статье . Но вопрос, что же делать, если такое произойдет именно с вами, волнует каждого авто владельца. Кто-то обращается с запросом в РСА, а кто-то идет прямой наводкой в суд. О том более подробно вы можете узнать также на нашем сайте.

Необходимые документы при оформлении ОСАГО?

Приобрести подобную страховую защиту вы можете в любой страховой компании. Но совершая выбор страховщика, стоит обратить внимание на его известность и рейтинг. В последнее время стало очень популярным страховое мошенничество. возможно просто перейдя по ссылке.

Но, прежде чем получить на руки полис ОСАГО, вам следует пройти технический осмотр ТС. Некоторые нечистые на руку страховщики при оформлении полиса выдают уже заполненный талон ТО, беря за это дополнительную плату и утверждая, что необходимость прохождения ТО для вас уже не актуальна. можно у нас на сайте.

Список документов, требуемых страховой компанией при оформлении полиса ОСАГО для ФЛ и ЮЛ немного различается. Для физического лица будет достаточно паспорта, СТС ил ПТС, диагностической карты или талона ТО, водительских прав всех водителей, допущенных к управлению, и доверенности, в ситуации когда страховка приобретается не лично владельцем ТС. Список документов для ЮЛ дополняется доверенностью о праве представления интересов ЮЛ и свидетельством о регистрации ЮЛ. Также представитель юридического лица обязательно должен при себе иметь печать предприятия.

Начиная с 1 октября 2015 года у каждого авто владельца появилась возможность приобретать электронный полис ОСАГО , что значительно упрощает процедуру оформления и дает возможность это сделать без очередей и лишних нервов. Все действия производятся посредством сети интернет, после чего на электронную почту страхователя приходят все необходимые документы.

Но каким бы полис ОСАГО ни был, обычным или электронным, — первоначально это защита, приобретаемая страхователем по довольно приемлемой цене. Ведь причиненный ущерб, в случае если страховкой придется воспользоваться, может быть в десятки раз выше уплаченной стоимости.

ОСАГО — это аббревиатура понятия «Обязательное АвтоГражданское Страхование Ответственности». Законодательно установлено, что эта страховка должна быть у каждого водителя с действующим сроком. Полис приобретается для того, чтобы обезопасить тех, кому вы можете по неосторожности нанести вред посредством автомобиля. Т. е. ОСАГО — гарант того, что человек, пострадавший из--за вас, получит компенсацию для восстановления авто и/или здоровья. Вы в этом случае будете решать вопрос повреждений самостоятельно.

Чем отличается ОСАГО от каско?

Каско — это страхование, которое может дополнить основной полис, но при этом не является обязательным. Так каско (заимствованное европейской слово, которое, не являясь сокращением, пишется как любое другое существительно) обеспечивает безопасность вам и вашему автомобилю, даже если вы стали виновником ДТП.

В зависимости от рода страховых случаев, указанных в договоре, полис каско может покрыть и повреждения, и угон, и любое хулиганское действие относительно вашего авто. ОСАГО же обезопасит вас только от того, чтобы платить пострадавшему по вашей вине водителю, но в пределах установленной суммы. Разницу платите вы или покрывает приобретенный вместе с ОСАГО ДСАГО.

Техосмотр и ОСАГО в 2015 году

По закону полис обязательного страхования не могут продать без наличия пройденного технического осмотра. Фактически контроль за ТО передан в руки страховых компаний. Диагностическая карта является доказательством, что с машиной все в порядке и из--за технических неполадок аварии не произойдет.

Сейчас страховку можно приобрести в любой момент, пока срок техосмотра не вышел, даже если осталось всего пару дней. Поскольку инспекторы ГИБДД больше не имеют права проверять ТО ни у кого, кроме таксистов, водителей общественного транспорта и перевозчиков опасных грузов, то и возить с собой документ не обязательно. Главное, наличие действующего полиса.

Техосмотр нужен страховой и за его отсутствие не могут оштрафовать, но если вы попадете в ДТП без ТО, то ваша страховая может подать регрессивный иск в случае его просрочки. Это значит, что вам придется заплатить полную стоимость возмещения урона пострадавшему по вашей вине.

Кстати, без ОСАГО и машину на учет поставить нельзя. Так что техосмотр процедура по--прежнему обязательная.

Не продают ОСАГО без доп. услуг

Сейчас происходит все больше ситуаций навязывания страховыми компаниями к полисам ОСАГО дополнительных форм страховки (жизни, квартиры, пассажирских мест). Без этого страховку отказываются продавать, ссылаясь на то, что бланков нет.

Есть федеральный закон от 25.14.02 № 40- «Об обязательном страховании гражданской ответственности владельцев ТС» не предполагающий никаких доп. услуг к обязательному страхованию и позволяющему купить его в любом регионе по тарифам его населенного пункта.

В законе о правах потребителя есть положение, что ни одна торговая компания не имеет право обуславливать продажу одной услуги обязательно с другой. Из всего сказанного следует, что отказ о продаже полиса ОСАГО без дополнительных услуг страхования является незаконным.

В 2014 году внесена поправка о том, что в отказе на каждый полис СК обязана послать в Банк России письмо с причиной отказа. Причем в случае неправомерного отказа на должностное лицо будет наложен штраф в размере 50 000 р.

При разговоре со страховым агентом, который отказывается продавать ОСАГО без допов, нужно ссылаться на соответствующие статьи закона. Лучше всего, если вы заранее приготовите диктофон, возьмете с собой свидетеля. На аудиозаписи должно быть четко слышно, что вы не хотите приобретать другие страховки, но полис без них вам продавать отказываются. Требуйте написать письменный отказ. Если не сработало так, то направляйте заказное письмо с уведомлением с требованием продать вам полис. На рассмотрение у компании будет 30 дней.

Если и это не помогает, то остается только идти в суд. Заявление вы можете подать лично или обратиться к юристам, которые обо всем позаботятся сами. Параллельно с этим можно отправить жалобы в прокуратуру, РСА и представительство СК.

Что делать, если попал в ДТП? Правила 2015 года.

С 2015 года для возмещения урона пострадавший можете обратиться только в компанию, в которой приобретался полис страховки (ранее была возможность пойти в компанию либо свою, либо виновника).

Если вы попали в аварию, то в первую очередь нужно отреагировать спокойно, адекватно оценить ущерб и не поддаваться на уговоры второй стороны решить все на месте, если таковые возникают. У вас в бардачке всегда должен быть чистый бланк извещения о ДТП, который можно взять в своей СК. Он является неотъемлемой частью перечня документов, подаваемых в случае аварии.

Вызовите инспектора ГИБДД и заполните одно на двоих извещение. Можно использовать бланк любого водителя. Использование второго допускается при участии в аварии больше двоих водителей. У сотрудника инспекции обязательно возьмите копию протокола о происшествии.

На подачу документов законом отведено 15 дней, если не уложиться в них, то компания полноправно откажет в возмещении. В пакет документов добавляется заверенная копия паспорта, справка о ДТП, реквизиты счета для перечисления денег. При нанесении вреда здоровью необходимо предоставить оформленные медицинской организацией документы о травмах, с диагнозом и отметкой о нетрудоспособности, судмедэкспертизу, справку из скорой с места ДТП, документ, подтверждающий доход.

Что такое европротокол и как он действует?

Не так давно из Европы к нам пришло такое понятия, как оформление ДТП по европротоколу. Этот способ предполагает фиксацию аварии водителями самостоятельно без вызова инспектора ГИБДД. Главное, чтобы оба были согласны по урону и вине, участников было не более 2--х и отсутствовали пострадавшие.

Еще один важный момент: европротокол подойдет только в том случае, если вы уверены в том, что авария не встанет для вас дороже 25 000 при условии, что вы оформили полис до 1.08.14, и не более 50 000, если после 2.08.14. Это суммы максимальных выплат при такой форме регистрации аварии.

Срок на подачу пакета документов сохраняется, успеть нужно за 15 дней. Главное — заполнить извещение о ДТП, каждому водителю свою колонку. При этом обстоятельства ДТП должны быть зафиксированы на видео или фото со всех ракурсов с возможностью увидеть номера машин, окружающих домов, дорожные знаки и светофоры. Должны быть и данные навигационной системы.

Страховая занижает выплаты или отказывается платить

Бывает так, что по действующему полису ОСАГО возникают проблемы с выплатой. Учитывая сложившуюся на страховом рынке ситуацию, СК пытаются прикрыться тем, что заниматься данным видом деятельности невыгодно.

Но если у вас есть заключенный договор, по которому в произошедшей ситуации полагается возмещение ущерба, причем в установленном законом размере, то нужно добиваться своего.

Страховая может отказаться платить в следующих случаях:

1. Неполный комплект документов

2. Подача позже установленного срока

3. Наличие ошибок в бумагах

4. Банкротство компании

Перед подачей документов сравните список требуемых с имеющимися, чтобы убедиться в том, что всего хватает. При задержке ответа или выплат звоните в компанию или приходите лично, добивайтесь объяснений причин задержки.

В любом случае, если вы уверены, что выплата полагается, лучше бороться до конца. Если в возмещении ущерба отказывают, требуйте изложить все в письменной форме. Бывает такое, что в договоре компании прописаны не страховыми те случаи, которые по законодательству таковыми являются. В этом случае обращайтесь к авто юристами или в суд самостоятельно.

В случаях, если СК обанкротилась или потеряла лицензию, то волноваться не стоит, выплата вам все равно полагается, но ее на себя берет РСА. Для подачи на выплату нужно провести независимую экспертизу.

При необходимости обращения в суд учтите, что по новым законам сначала любой вопрос решается досудебно с обязательным написанием претензии в СК, и только после того, как компания категорически отказалась платить, идите в суд.

Что будет, если нет ОСАГО? Штрафы

При остановке автомобиля по закону инспектор ГИБДД имеет право потребовать ВУ соответствующей категории, документы о регистрации на авто и прицеп при его наличии, разрешение на перевозку людей и грузов у соответствующих ТС, действующий полис ОСАГО. При этом отсутствие страховки может быть оправдано только в случае, если с момента покупки машины не прошло десяти дней. Тогда нужно предъявить договор купли--продажи, в котором будет прописана дата.

Если вас остановили, а полис оказался дома, то здесь 2 варианта: оплата штрафа в размере 500 р. либо вынесение предупреждения. При просрочке страховки штраф увеличится до 800 р.

Что делать, если виновник ДТП скрылся или не может заплатить

Не все водители готовы нести ответственность за свою провинность. Кто--то боится испортить страховую историю, у кого--то полиса вовсе нет. Во всяком случае ситуации, когда виновник скрывается с места ДТП случаются. Что делать пострадавшему?

Во--первых, насколько это возможно запомните машину и приметы водителя. Марка, модель и госзнаки будут очень полезны при поиске нерадивого автовладельца. Сообщите все приметы в дежурную часть ГИБДД, выставьте знак аварии и ждите инспектора.

Проследите за тем, чтобы сотрудник госорганов правильно составил схему аварии, ведь виновность только предстоит установить. Если виноватым признают скрывшегося, то с него взыщут за ущерб по ОСАГО или в судебном порядке при его отсутствии. Если виновника не найдут, то компенсацию вы получите только в случае нанесения вреда жизни и здоровью. Ремонт авто придется осуществить за свой счет.

Калькулятор онлайн. Сколько стоит ОСАГО?

Цена полиса ОСАГО для разных авто может выходить принципиально разной, хоть и в пределах установленной государством суммы. Здесь играют роль возраст водителя и ТС, стаж за рулем и страна производства.

В предварительном расчете стоимости выручают специально разработанные калькуляторы онлайн, где в полях достаточно указать свою информацию и нажать кнопку «Посчитать». Результаты будут средними, учитывая допустимую наценку в 20% каждая компания сама решает, какую цену выставить.

При расчете стоимости учитывается и коэффициент бонус-малус, обозначающий определенную скидку водителю за стаж безаварийной езды в соответствии с присвоенной категорией.

Друзья, спасибо за репост