План поступления и расходования денежных средств. Как сделать формулу в excel приход расход остаток? Как сделать план поступления денежных средств скользящим

Шаблоны Excel для контроля расходов

играют важную роль в бухгалтерском учете, потому что они помогают быть в курсе финансового состояния. Эти

не только служат для контроля финансов предприятия

, но и для контроля личных расходов

. Таким образом, благодаря реестру расходов и доходов в расчётных листах мы можем ежедневно вести учёт семейного бюджета

и предприятия. Помимо этого, он служит в качестве дополнения для расчета .

Как контролировать расходы в Excel

Для того чтобы контролировать расходы в Excel , нужно регистрировать в расчётных листах расходы и доходы, а затем взять разницу между ними с помощью функций Excel. Это позволяет видеть движения прихода и ухода денежных средств . Помимо этого мы можем рассчитать и спланировать последующие действия в зависимости от финанасового состояния, поскольку с помощью расчётного листа расходов и доходов мы имеем возможность также знать, хорошо ли мы управляем нашим капиталом и нужно ли изменить наш образ действий, так как разница может быть положительной или отрицательной.

Контроль расходов в Excel для скачивания

Нет необходимости уметь пользоваться программой Excel для того чтобы контролировать расходы, так как есть несколько вариантов образцов расчётных листов для бесплатного скачивания, среди которых:

- Шаблоны Excel для ежедневных расходов

- Шаблоны Excel для расходов и доходов компании

- Шаблоны Excel для контроля личных расходов

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Опрос: Таблицы Excel достаточно для контроля семейного бюджета?

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Читайте также:

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14) . То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8) ) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Подборка бесплатных шаблонов Excel для составления бюджета

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про домашнюю бухгалтерию . Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

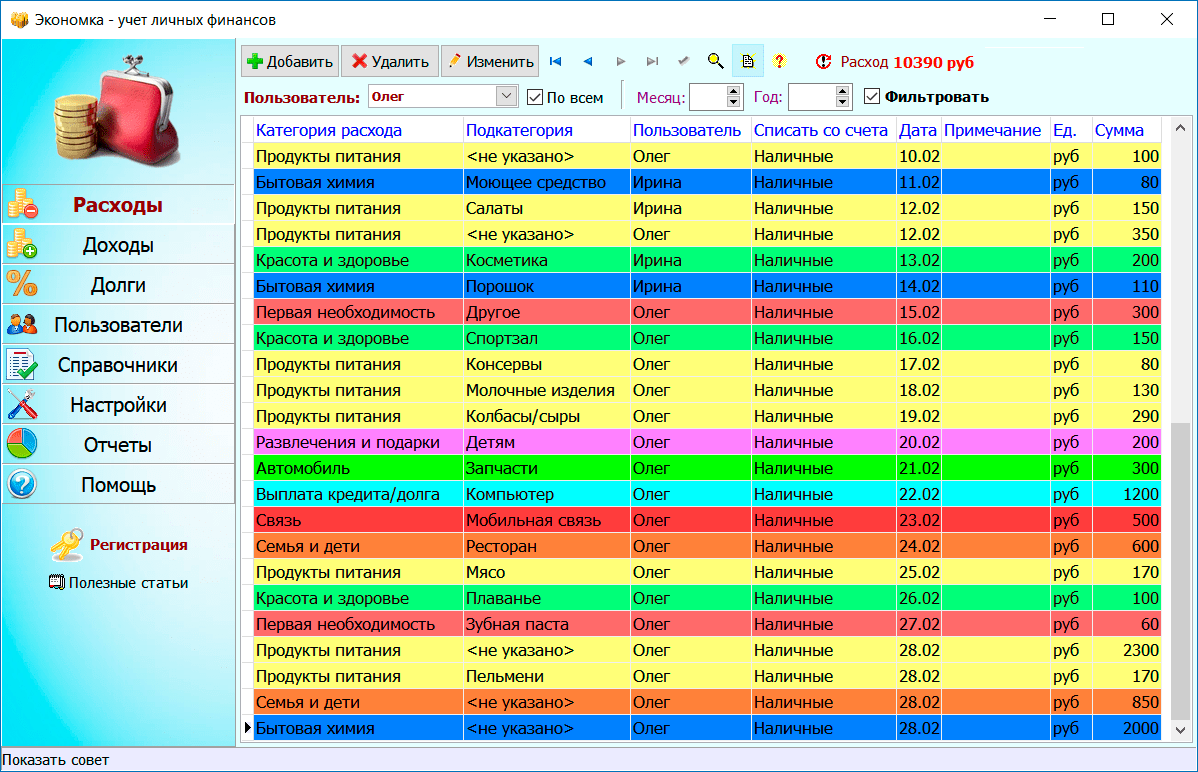

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка . Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице . Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

Видео на тему семейного бюджета в Excel

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.

Документ «План расходования денежных средств» является основным инструментом оперативного планирования платежей поставщикам, а также иных видов платежей: налоговых, выплат заработной платы сотрудникам, выдачи подотчетных сумм и т.п. Данный документ используется для отражения в программе запланированных сумм выплат, производимых наличными и безналичными денежными средствами, и служит источником данных для планирования расходной части платежного календаря компании.

Описание формы документа

Форма документа содержит реквизиты, необходимые для отражения в платежном календаре запланированных платежей предприятия поставщикам, и имеет следующий вид:

Форма документа "План расходования денежных средств"

При заполнении формы документа необходимо указать:

- Дата платежа - на дату, указанную в данном реквизите, будет запланирован платеж в расходной части платежного календаря предприятия;

- Вид денежных средств . При планировании поступления денежных средств на расчетные счета организации реквизит принимает значение «Безналичные», в кассу организации - «Наличные». При вводе нового документа реквизит принимает значение «Безналичные». Реквизит является обязательным для заполнения и влияет на доступность реквизита "Расчетный счет";

- Операция - данный реквизит определяет вид планируемого платежа и принимает значения содержащиеся в классификаторе видов денежных потоков;

- Статья ДДС - статья движения денежных средств согласно принятого в организации классификатора статей движения денежных средств. Реквизит является обязательным для заполнения;

- Организация - указывается организация, планирующая расход денежных. При вводе нового документа реквизит автоматически принимает значение «Основной организации» из персональных настроек пользователя. Реквизит является обязательным для заполнения;

- Ответственный – указывается сотрудник организации, отвечающий за работу с получателем. При вводе нового документа реквизит автоматически принимает значение текущего пользователя информационной базы программы. Реквизит является обязательным для заполнения;

- Контрагент - юридическое или физическое лицо, получатель платежа.

- Договор - договор с контрагентом, в рамках которого должен быть осуществлен платеж;

- Сумма - сумма планируемого платежа;

- Валюта - валюта денежных средств. При вводе нового документа реквизит автоматически принимает значение Основной валюты, указанной в настройках системы;

- Основание – строка, содержащая дополнительную информацию о планируемом платеже (счет, накладная, акт выполненных работ и т.п.). При планировании платежа на основании первичных документов поставщика, значение реквизита заполняется автоматически;

- Комментарий - предназначен для ввода любой дополнительной информации.

Описание работы с документом планирование платежей

Полный список документов "План расходования денежных средств" доступен пользователям в журнале запланированных платежей , который позволяет вводить новые документы, а также контролировать исполнение и корректировать ранее созданные планы. Помимо этого инструмента система платежного календаря предоставляет пользователям ряд дополнительных инструментов, значительно повышающих удобство, скорость и эффективность планирования платежей:

- Интерфейс "Планирование платежей" - является основным инструментом, обеспечивающим планирование платежей. Данный интерфейс включает в себя сводный платежный календарь, который позволяет планировать расходы с учетом как имеющихся в наличии денежных средств, так и ранее запланированных платежей и поступлений. Помимо этого интерфейс предоставляет пользователю информацию о текущей кредиторской задолженности и данные о об утвержденных заявках на платежи.

- Помощник планирования платежей на основании документов поставщиков - данный инструмент удобно использовать в ситуациях, когда оплата поставщику производится после факта получения товаров или услуг. Данный инструмент обеспечивает выборку и основной информационной базы всех первичных документов и предоставляет возможность запланировать оплату на основании конкретного документа, а так же сформированных заявок на платежи . При вводе плана таким способом происходит автоматическое заполнение реквизитов формы на основании данных, содержащихся в первичном документе (накладная, акт выполненных работ и т.п.). При этом в поле "Основание" будет сформировано текстовое представление документа-основания, а его форма будет доступна для просмотра по кнопке "Изменить", расположенной непосредственного над этим полем.

- Помощник планирования периодических платежей поставщику - этот помощник планирования расходов денежных средств предприятия удобно использовать в том случае, если оплата контрагенту производится в соответствии с некоторым графиком платежей, предусматривающим определенную периодичность выплат.

- Документ, обеспечивающий планирование регламентных платежей - данный документ предназначен для планирования регламентных платежей, т.е. платежей, которые подчиняются определенным правилам и носят регулярный характер, например, ежемесячные выплаты заработной платы и налогов по ней, выплаты по аренде, лизинговые платежи и п.т.

При вводе нового документа особое внимание следует уделить заполнение поля "Операция" и "Статья ДДС". Значения этих полей определяют состав доступных реквизитов, например, при выборе вида операции "Расчеты с поставщиками" в документе становятся доступны поля "Контрагент" и "Договор", а при выборе операции "Расчеты с сотрудниками" доступно поле "Физ. лицо".

Сохраненный и проведенный документ формирует записи в расходной части платежного календаря, а также используется при заполнении реквизитов "Статья ДДС" и "Центр финансовой ответственности" в банковских документах. Подробнее о связях между документами планирования расходов денежных средств и документами отражающим их фактическое движение можно прочитать на странице, описывающей методику работы с банковскими документами .

В соответствии с правилами администрирования системы "Платежный календарь" возможность планирования расходов денежных средств доступна пользователям, у которых установлены наборы прав: "Полные права" или "Планирование платежей".

Особенности бюджетного планирования в кризис

Методика составления бюджета движения денежных средств, отчета о его исполнении, платежного календаря, реестра платежей

Основные принципы управления денежными потоками

Документы, которые используются для планирования денежных потоков

Инструменты построения эффективной системы бюджетного управления

Система бюджетного управления рассматривается как способ финансового планирования и контроля, как гарантия обеспечения платежеспособности предприятия.

Бюджетное управление (бюджетирование) основано на финансовых планах — бюджетах.

Информация о денежных потоках, которая позволяет оценить способность предприятия генерировать денежные средства и проанализировать эти денежные потоки, консолидируется с помощью бюджета движения денежных средств (БДДС).

БДДС отражает движение денежных средств (по расчетному счету и/или кассе) — планируемые поступления и расходования денежных средств, т. е. финансовые возможности предприятия в целом.

В результате эффективного управления денежными потоками:

- повышается финансовая адаптивность предприятия;

- балансируются поступление и расход денежных средств;

- обеспечивается маневренность денежных средств (например, излишек денежных средств можно инвестировать;

- повышаются ликвидность и платежеспособность предприятия.

Классификация денежных потоков

Денежные потоки предприятия подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.

Денежные потоки организации от операций, связанных с осуществлением обычной деятельности, приносящей выручку, классифицируются как денежные потоки от текущих операций. Как правило, они формируют прибыль (убыток) предприятия от продаж.

На основе информации о денежных потоках от текущих операций можно определить уровень обеспеченности предприятия денежными средствами — достаточно ли их для погашения кредитов, поддержания деятельности на существующем уровне, выплаты дивидендов и новых инвестиций без привлечения внешних источников финансирования.

Денежными потоками от текущих операций являются:

- поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

- поступления арендных платежей, комиссионных и иных аналогичных платежей;

- платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

- оплата труда работников предприятия, а также платежи в их пользу третьим лицам;

- платежи налога на прибыль (за исключением случаев, когда налог на прибыль непосредственно связан с денежными потоками от инвестиционных или финансовых операций);

- уплата процентов по долговым обязательствам, за исключением процентов, включаемых в стоимость инвестиционных активов;

- поступление процентов по дебиторской задолженности покупателей (заказчиков);

- денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

Денежные потоки предприятия от операций, связанных с приобретением, созданием или выбытием внеоборотных активов, классифицируются как денежные потоки от инвестиционных операций . Это:

- платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

- уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных;

- поступления от продажи внеоборотных активов;

- платежи в связи с приобретением акций (долей участия) в других организациях, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

- предоставление займов другим лицам;

- возврат займов, предоставленных другим лицам;

- платежи в связи с приобретением и поступления от продажи долговых ценных бумаг, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

- дивиденды и аналогичные поступления от долевого участия в других организациях;

- поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

Информация о денежных потоках от инвестиционных операций показывает уровень затрат на приобретение или создание внеоборотных активов, обеспечивающих денежные поступления в будущем.

Денежные потоки от операций, которые связаны с привлечением финансирования на долговой или долевой основе и приводят к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций :

- денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия;

- платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников;

- уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников);

- поступления от выпуска облигаций, векселей и других долговых ценных бумаг;

- платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг.

Информация о денежных потоках от финансовых операций позволяет прогнозировать требования кредиторов и акционеров (участников) в отношении будущих денежных потоков организации, а также потребности организации в долговом и долевом финансировании.

Обратите внимание!

Денежные потоки предприятия, которые не могут быть однозначно классифицированы в соответствии с рассмотренной классификацией, классифицируются как денежные потоки от текущих операций.

Составляем бюджет движения денежных средств

Для составления БДДС можно использовать:

- универсальные программы, которые пригодны для решения любых экономических задач (например, MS Excel);

- специализированные программы для бюджетирования (например, 1С).

Мы составим БДДС с помощью MS Excel.

Этапы планирования движения денежных средств

Составление БДДС, своевременные корректировки в зависимости от отклонений плановых значений от фактических позволят эффективно управлять денежными потоками предприятия.

Помимо годового бюджета необходимо составлять БДДС на год с обязательной разбивкой по месяцам прямым методом (табл. 1), т. е. путем прогнозирования ожидаемых поступлений и расходований. Так вы сможете в том числе проанализировать, с чем связаны поступления и расходования денежных средств.

Таблица 1

БДДС (фрагмент)

Но и помесячного планирования недостаточно для эффективного бюджетного управления — рекомендуем помимо БДДС с разбивкой по месяцам также составлять отчеты об исполнении БДДС, платежный календарь, реестры платежей и проч.

Планирование движения денежных средств в кризис

Использовать типовые методы планирования расходования и поступления денежных средств в кризис — ошибка.

В первую очередь — из-за ухудшения платежной дисциплины и высокой вероятности кассовых разрывов, т. е. таких ситуаций, при которых у предприятия нет достаточного количества свободных денежных средств, чтобы осуществить обязательный платеж.

Чтобы решить проблему кассовых разрывов, некоторые предприятия берут банковские кредиты, займы, выпускают акции, применяют прочие методы привлечения денежных средств.

В такой ситуации обязательно проводить план-фактный анализ исполнения бюджета по месяцам, дням, неделям или иному отчетному периоду. Чем чаще будет проводиться такой анализ, тем лучше.

В локальном нормативном акте пропишите сроки проведения анализа, разработайте и внедрите на предприятии форму отчета об исполнении БДДС, например ежемесячно, для подачи руководителю предприятия (табл. 2).

На основании БДДС и отчет о его исполнении рекомендуется пересматривать бюджет и вносить корректировки в соответствии с полученными фактическими показателями.

К сведениию

При планировании денежных потоков стоит особое внимание уделять заказчикам (клиентам, покупателям), которые имеют наибольший удельный вес от всего объема поступающих денежных средств, и/или товару с наибольшим спросом.

В кризис предпочтения потенциальных потребителей могут сильно поменяться. В таком случае необходимо выделить новые категории продукции, имеющие наибольший интерес у покупателей, и сконцентрировать внимание именно на них.

Чтобы ежедневно контролировать платежеспособность предприятия, необходимо постоянно следить и за размерами долгов перед другими предприятиями. Следить за отклонениями платежей, мониторить остатки на счете 51 «Расчетные счета» и/или 52 «Валютные счета» поможет план платежей .

Составляйте не только план платежей, но и платежный календарь (оперативный план движения денежных средств; табл. 3), в котором будут отображаться как расходы, так и поступления.

Платежный календарь стоит вести ежедневно и в конце отчетного дня или начале следующего изучать отклонения, выявлять и устранять их причины.

Таблица 3

Платежный календарь на 21.03.2017

|

№ п/п |

Статья |

Контрагент |

Назначение платежа |

Сумма, руб. |

Наличие просрочки |

Примечание |

|

ПЛАТЕЖИ |

||||||

|

Сырье и материалы |

ООО «Бета» |

оплата поставки по счету 1 от 16.01.2017 |

||||

|

ООО «Гамма» |

оплата поставки по счету 2 от 23.12.2016 |

|||||

|

Электроэнергия |

Электросбыт |

оплата электроэнергии |

||||

|

Теплоэнергия |

Теплоснабжение |

оплата теплоэнергии |

||||

|

Водоснабжение |

Водоснабжения |

оплата водоснабжения |

||||

|

Канцелярия |

ООО «Омега» |

ежемесячное приобретение канцелярских товаров |

||||

|

ИТОГО расход |

||||||

|

ПОСТУПЛЕНИЯ |

||||||

|

Реализация продукция |

ООО «Прима» |

оплата работ по договору № 212 от 14.02.2016 |

||||

|

АО «Контекст» |

оплата работ по договору № 74/11 от 16.11.2016 |

|||||

|

ИТОГО приход |

||||||

|

Превышение платежей над поступлениями |

||||||

|

Превышение поступлений над платежами |

Как видим, на начало рабочего дня 21.03.2017 на счету предприятия должно быть не менее 101 400 руб. В противном случае придется ожидать платежей от контрагентов, которые, возможно, могут прийти под конец рабочего дня. А так как многие банки не проводят платежи после 16.00, то и на следующий рабочий день.

Если нет необходимого остатка и поступлений (отображаются по дебету счета 51 «Расчетные счета»), долги перед контрагентами будут расти. Показатель остатков на начало рабочего дня по счету 51 «Расчетные счета» также можно включить в план платежей, чтобы контролировать их расходование.

Если средств для проведения платежей недостаточно, стоит посмотреть оборот по данному счету за предыдущий день: в дебете отражается приход, а в кредите — расход.

Если средств на погашение платежей не хватает, классифицируйте все платежи по срочности погашения, уровню штрафных санкций, размеру платежей и необходимости проведения этой оплаты в определенный день (например, необходимо срочно оплатить поставки сырья или материалов, чтобы производственный процесс был бесперебойным).

Для более эффективного управления денежными потоками установите в платежном календаре лимиты, чтобы эффективно управлять расходами.

С помощью платежного календаря вы сможете обеспечить необходимый остаток денежных средств на счету и/или в кассе на определенную дату.

При оценке платежеспособности предприятия не обойтись без анализа дебиторской и кредиторской задолженности.

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы. Кредиторская задолженность — сумма денежных средств, которую должно само предприятие.

Появление дебиторской или кредиторской задолженности неизбежно из-за временного разрыва между платежами и передачей готовой продукции (выполненной работы, оказанной услуги).

Отчеты о задолженности составляются на определенную дату (табл. 4). А сам факт задолженности — как кредиторской, так и дебиторской — возникает после приобретения товаров, оказания услуг или выполнения работ и до ее погашения.

Основные задачи учета кредиторской и дебиторской задолженности:

- учет информации о состоянии расчетов;

- контроль за исполнением обязанностей.

Дебиторская задолженность в бухгалтерском балансе отображается в качестве собственных средств предприятия, а кредиторская — в качестве заемных средств. Поэтому анализ задолженностей предприятия в первую очередь необходим для определения его платежеспособности.

Таблица 4

Отчет о дебиторской и кредиторской задолженностях на 21.03.2017

|

№ п/п |

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 21.03.2017 |

||

|

Дата |

Сумма, руб. |

Дата |

Сумма, руб. |

||||

|

Дебиторы |

|||||||

|

ООО «Бета» |

|||||||

|

ООО «Гамма» |

|||||||

|

ООО «Омега» |

|||||||

|

Кредиторы |

|||||||

|

ООО «Норман» |

|||||||

|

ООО «Диксит» |

|||||||

Включайте в отчет о дебиторской и кредиторской задолженности не только поставщиков сырья и материалов, необходимых для непосредственного выполнения работ основной деятельности предприятия, но и поставщиков электроэнергии, воды, связи, транспортные организации, организации, представляющие коммунальные услуги, и т. п.

При управлении задолженностью особое внимание стоит уделять наиболее давним долгам и самым большим суммам задолженности.

Уровень платежеспособности и финансовой устойчивости предприятия напрямую зависит от скорости оборачиваемости дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности (К ОКЗ) рассчитывается как отношение выручки от реализации к среднему значению кредиторской задолженности. Показывает, сколько раз предприятие погасило свою кредиторскую задолженность за анализируемый период.

Коэффициент оборачиваемости дебиторской задолженности (К ОДЗ) равен отношению выручки от реализации к среднему значению дебиторской задолженности. Показывает скорость трансформации товаров (услуг, работ) предприятия в денежные средства.

Рассчитаем коэффициенты оборачиваемости за отчетный 2016 г. для анализируемого предприятия:

К ОКЗ = стр. 2110 ф. 2 / ((стр. 1520 ф. 1 на начало периода + стр. 1520 ф. 1 на конец периода) / 2) = 188 537 / ((39 770 + 42 391) / 2) = 4,6;

К ОДЗ = стр. 2110 ф. 2 / ((стр. 1230 ф. 1 на начало периода + стр. 1230 ф. 1 на конец периода) / 2) = 188 537 / ((26 158 + 29 286) / 2) = 6,8.

Нормативов значений для коэффициентов оборачиваемости нет, положительной тенденцией считается рост значений. Чем выше значение коэффициента оборачиваемости кредиторской задолженности, тем выше платежеспособность предприятия, чем выше значение коэффициента оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между анализируемым предприятием и его контрагентами.

Хорошо, если значение К ОКЗ больше значения К ОДЗ. Соблюдение такого неравенства увеличивает рентабельность предприятия.

Еще один документ, который необходим не только в кризисной ситуации, — реестр платежей . Он представляет собой таблицу, в которую вносятся все поступившие заявки на платежи от всех структурных подразделений предприятия.

Реестры платежей могут составляться по кассовым операциям и по расчетному счету.

Согласованный с главным бухгалтером реестр платежей утверждается руководителем предприятия.

Зачастую на предприятиях в кризис разрабатывается и утверждается такой локальный нормативный акт, как положение о планировании движения денежных средств . В нем раскрывают методику формирования бюджета движения денежных средств, особенности план-фактного анализа, указывают сроки представления, обязанности и ответственность соответствующих должностных лиц, приводят перечень и бланки всех необходимых отчетных документов.

Такое положение обязательно к применению для всех структурных подразделений предприятия и значительно упрощает управление денежными потоками.

Система бюджетирования необходима для построения рациональной системы управления денежными потоками и эффективной работы предприятия в целом. Она позволяет осуществлять долгосрочные, краткосрочные и оперативные планы, контролировать показатели платежеспособности, ликвидности и финансовой устойчивости.

Основные этапы управления денежными потоками:

- анализ денежных потоков предприятия за предшествующие периоды (не все целесообразно проводить в кризисную ситуацию, так как показатели предшествующих периодов будут сильно отличаться);

- классификация и структуризация денежных потоков предприятия;

- определение оптимального уровня денежных средств и установление лимитов денежных средств на определенный период;

- планирование денежных потоков.

Выводы

Основа бюджетного управления — бюджет движения денежных средств, который отражает планируемые поступления и расходования денежных средств в процессе предпринимательской деятельности.

БДДС основной, но далеко не единственный документ, который позволяет построить эффективную систему управления денежными потоками. Помимо него обязательно нужны отчет об исполнении БДДС, платежный календарь и реестр платежей.

Только комплексное применение рассмотренных документов позволит контролировать и прогнозировать денежные потоки.

Стоит помнить, что ни дефицитный денежный поток, ни избыточный не позволит предприятию эффективно функционировать. В случае дефицита денежного потока можно привлечь заемный капитал, снизить издержки предприятия или сократить инвестиционную программу, и наоборот, излишние денежные средства можно инвестировать, направить на расширение бизнеса или в счет погашения задолженностей (при их наличии).

Суммы запланированных платежей отражаются в бюджете движения денежных средств предприятия с помощью документа "БДДС: План расходования денежных средств". Данные, внесенные в систему этими документами, включаются в расходную часть бюджета. Для работы с документами предназначен журнал запланированных расходов , обеспечивающий возможность просмотра списка ранее введенных документов и внесения новых. Форма документа содержит необходимые для классификации планируемых расходов реквизиты и имеет следующий вид:

Форма документа "БДДС: план расходов"

Порядок заполнения реквизитов при регистрации планируемых расходов

Шапка документа содержит реквизиты, определяющие основные аналитические разрезы планируемых расходов денежных средств:

- Дата - определяет период, к которому относятся планируемые расходы. Поскольку периодом планирования в системе БДДС является месяц, закладываемые в бюджет расходы будут отнесены к тому календарному месяцу, в интервале которого находится выбранная дата;

- Организация - этот реквизит обеспечивает возможность планирования платежей в разрезе предприятий и(или) индивидуальных предпринимателей. Значение реквизита выбирается из справочника "Организации", а при открытии формы нового документа в него автоматически подставляется значение Основной организации, указанной в персональных настройках пользователя.

- Центр финансовой ответственности - в данном реквизите указывается подразделение или структурная единица предприятия, обеспечивающая контроль исполнения запланированных платежей. Значение заполняется из справочника центров финансовой ответственности ;

- Вариант бюджета - данный реквизит документа позволяет планировать расходы предприятия с учетом различных сценариев развития финансовой ситуации и его значение определяет, к какому варианту бюджета следует отнести запланированные суммы. По умолчанию в системе бюджетирования пользователю доступен только один вариант бюджета - "Нормальный", который автоматически подставляется в реквизит при вводе нового документа. При необходимости планирования по нескольким вариантам бюджета пользователь системы может заложить в программу произвольное количество сценариев. Для этого в справочник "Варианты бюджета " требуется внести соответствующее количество элементов;

- Вид денежных средств - определяет, какой вид денежных средств будет использован при проведении платежей. Реквизит может принимать следующие значения: "Безналичные", "Наличные". Поскольку в большинстве организаций основная масса выплат осуществляется безналичными средствами, именно этот вариант подставляется по умолчанию;

- Расчетный счет - заполнение данного реквизита требуется при планировании безналичных денежных средств, а значение выбирается из списка банковских счетов , через которые выбранная организация ведет расчеты;

- Валюта , в которой планируется производить платежи.

Суммы планируемых расходов вводятся в табличной части, находящейся на закладке "Список запланированных платежей", и содержащей следующие реквизиты:

- Статья движения денежных средств - один и основных реквизитов, который определяет как вид денежного потока, к которому относится планируемый платеж, так и направление использования денежных средств. Значение данного реквизита заполняется из одноименного справочника "Статьи движения денежных средств ";

- Контрагент - реквизит позволяет указать конкретного получателя денежных средств и в зависимости от выбранной статьи может заполняться значениями из различных справочников. Например, для статей, относящихся к денежному потоку "Расчеты с поставщиками" , данный реквизит будет заполняться из справочника "Контрагенты", а для потока "Расчеты с сотрудниками" - из справочника "Физические лица";

- Договор - реквизит позволяет указать конкретный договор, по которому планируется производить расчеты. Данный реквизит может быть заполнен только для статей движения денежных средств, по которым ведется планирование и учет платежей в разрезе контрагентов.

В большинстве случаев планирование расходной части бюджета движения денежных средств производится на основании информации, содержащейся в различных источниках: договорах поставки или оказания услуг, сметах, предварительных расчетах и иных документах, подтверждающих обоснованность планируемых расходов. Для обеспечения возможности быстрого доступа к информации, на основании которой формировался план, документ содержит табличное поле "Прикрепленные документы", которое позволяет сохранить в информационной базе электронные копии документов, обосновывающие план расходов.